一直以来资本市场就喜欢将中日两国的发展阶段做对比,从而以史为鉴汲取经验。

今天的文章分享一篇有意思的研报,是国金证券关于日本90年代经济降速背景之下,那些能够跑赢通胀的行业的统计。我们认为这些数据对于投资而言还是颇具参考价值。对此研究院梳理了其中的一些关键要点,分享给大家。

以下正文:

国金证券先是开篇交代了日本90年代的时代背景,即:人口增长停滞,老龄化程度加深;经济发展减速,人均GDP走平;失业率走高,工资水平停滞;消费支出减少,物价长期停滞。

用通俗的话来讲,自90年代开始,日本在以上几点因素的影响下,抑制消费的多方面因素其实在持续增加,常被人们称作失落的30年。

正是在这样的一个宏观时代背景下,各行各业的发展其实都很艰难,且无法预测。因此我们只能从后视镜视角来看,学习经验:

我们认为尽管品类的提价能力受到供需、格局、技术等多方面因素的影响,但通过复盘日本消费行业长达30年的长期价格变动。那些能够持续跑赢通胀的行业,是承受住了日本经济承压环境下高强度压力测试,反之亦然。

所以日本失落的这30年间消费品价格间的相对变化具备很强借鉴意义。这对于我们做价投的思路上也有一定的启发。我们认为能够抗住压力测试的行业,还是值得高看一眼的。

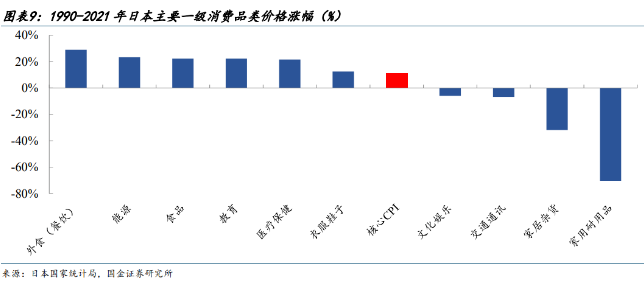

先是1990-2021日本主要一级消费品价格涨幅的总体预览:

其中价格涨幅最高的一级消费品类是外食,价格跌幅相对最多的是家用耐用品。品类价格整体涨幅超过核心CPI增速的包括外食、能源、食品、教育、医疗保健和衣服鞋子,品类价格涨幅不及核心CPI涨幅的品类包括文化娱乐、交通通讯、家具杂货和家用耐用品。

价格涨幅靠前的细分品类如下:靠前的有烟草、人工费、教育等;

价格跌幅靠前的细分品类如下:基本都是以家用电器为主;

各行各业增长情况如下:

饮料板块中,乳酸菌饮料价格提升明显,碳酸饮料、速溶咖啡跑不赢大势;

酒类中只有烧酒价格提升明显,价格涨幅显著超过核心CPI,葡萄酒、啤酒等都不太行;

乳制品中,黄油、奶酪和奶粉跑赢核心CPI,而牛奶、酸奶跑输核心CPI;

调味品中,除了食盐跑赢核心CPI之外;酱油都跑不过,食用油表现更为拉跨;

肉类中,牛猪鸡肉等自然养殖肉类价格增速跑赢核心CPI;

零食品类整体均跑赢了核心CPI,其中大多集中在跑赢20%以内的区间之内,仅有糖果和饼干价格涨幅显著跑赢核心CPI;

家电产品价格几乎全部跑不赢CPI,电池略好些;

医疗保健中,诊疗费显著跑赢核心CPI,而医疗器械则显著跑输;

烟草是消费品中提价能力最强的品类,1990-2021年期间价格涨幅达147%以上,显著跑赢核心CPI;

基础生活用品价格几乎都跑不赢通胀,而口红、乳液等进阶美容用品有提价能力;

服装品类中,女装能跑赢CPI,男装勉强跑平,童装、婴儿服装表现较差;

能源类整体价格涨幅较高,其中尤其水费和煤气费涨幅较多;

最后,在所有的价格中,只有服务费,基本都是跑赢CPI的。

国金证券总结:

提价能力强的消费品包含三大特征:分别是成瘾性、高端属性、人力依赖性;而那些提价能力弱的消费品,则有着耐用性、制造门槛低、儿童为主等特征。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。